Чем могу

быть полезен

Автоследование без подвохов

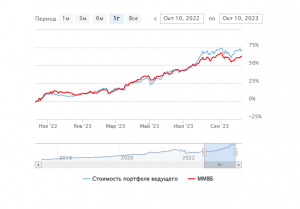

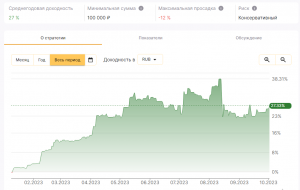

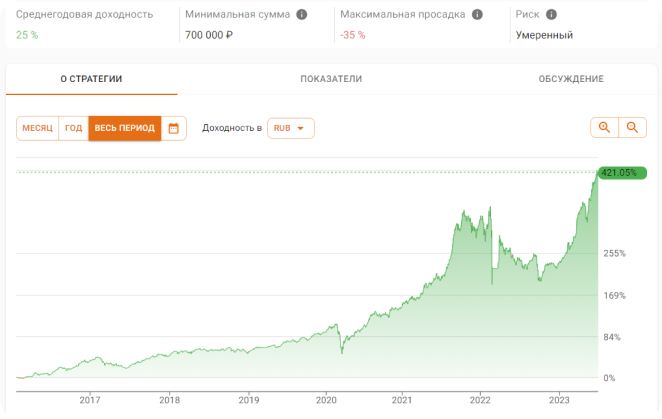

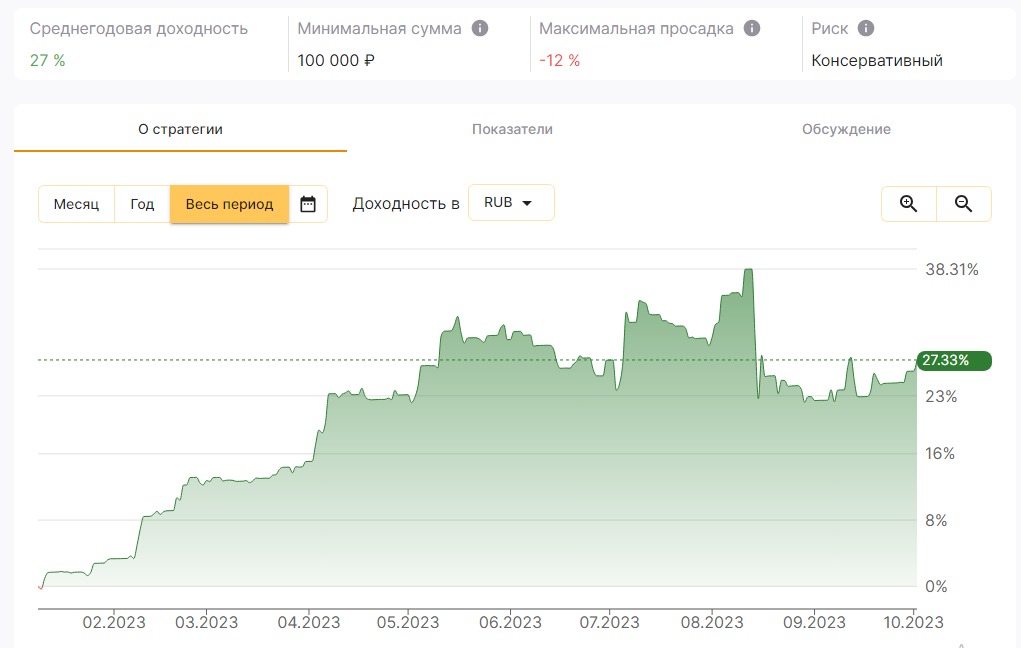

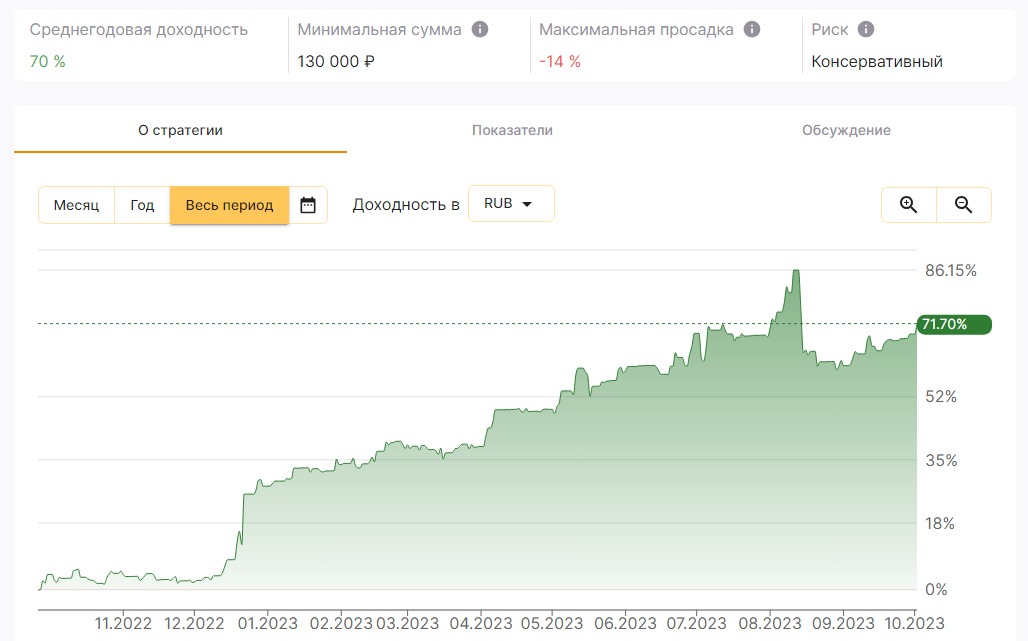

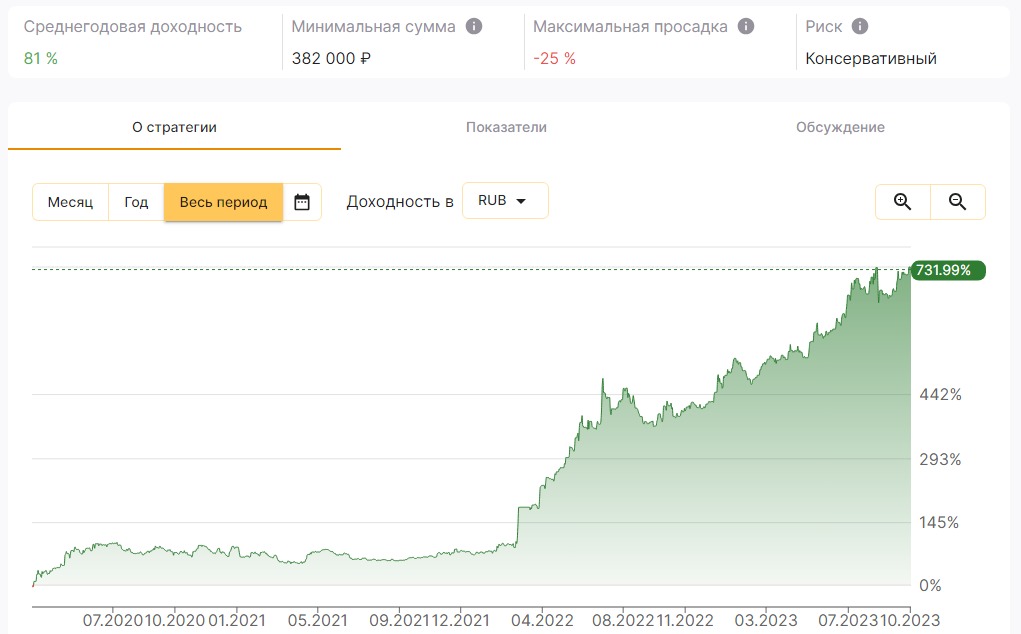

Идея простая. Есть чья-то биржевая стратегия, вызывающая доверие. Она существует какое-то время. Это не тест на истории, где при желании можно нарисовать что угодно, это реальные деньги на реальном счете. Положим, доходность вас устраивает, просадка тоже. К ней можно подключиться, и на вашем брокерском счёте будет происходить плюс-минус то же самое, что и там. На первый взгляд все супер, но в чем может быть подвох? И, если уж я предлагаю свое автоследование, чем оно лучше среднего?

Разберём подвохи:

1

Самое часто и обидное. Подписаться на стратегию, спутав чью‑то глупую удачу с мастерством.

Например, ситуация: бычий рынок, все растёт. Глупый новичок (или хитрый манипулятор в игре на публику!) покупает акций с плечом, на счёте миллион рублей, но акций аж на три миллиона, кредит дело нехитрое. На бычьем рынке доходность в 2–3 раза выше рынка, если угадать с акциями — хоть в 10. Потом кризис. Рынок падает на 30%, нормальные игроки теряют 30%, а здесь счёта больше нет, гейм овер.

Рекомендация? Смотреть не только на доходность, ни и спрашивать, за счёт чего она получается, может быть вся супердоходность — следствие слабоумия и отваги. Смотрите, сколько существует стратегия, время убивает случайность, лучше 30% годовых и 5 лет, чем 300% годовых и один год. В моем случае: никогда не покупал акции с плечом, плечо на валютных фьючах было минимальным. Есть стратегии старше 5 лет.

2

Попасть на так называемую «ошибку выжившего». Человек открывает десять мелких счетов и творит там любую фигню. Часто противоположную. На одном счёте ставит на доллар к рублю, на другом на рубль к доллару. Если долго мучиться, кое-что получится. В итоге 7 счетов слиты в ноль, на 2 всё средне, зато на одном рекорд, и толпа фанатов. Понятно, что этот рекорд не повторится? Фанатам непонятно, пока не попробуют

Рекомендация: смотреть, сколько лошадок было на старте, помнить про каждую. Опять-таки, смотреть на сроки, время тут лечит, 3 года это не 3 месяца. В моем случае: коней на переправе не менял, до сих пор работают системы, пахавшие еще в далеком 2016, 2017, некоторые вообще с 2014. К ним добавляются новые, но это не грех.

3

На счёте ведущего результат всегда будет чуть получше, чем у ведомого. Прежде всего, за счёт комиссии за услугу. Это нормально, комиссия обычно не зверская. Куда больше может съесть такая ерунда, как «проскальзывание» (новичок про это вообще не знает, а зря).

Ведущий покупает акцию за цену Х, скажем 123 рубля 50 копеек. У ведомого акция тоже должна купиться, но по цене 123.50 уже всё раскуплено, ему достаётся за 123.55. Разница ерундовая.

Но представим, что:

- Клиентов много

- Акция неликвидная

- Сделка идёт сразу на всю сумму

В итоге ведущий купил по 123.5, а ведомый по 124. А можно и по 125. Если средняя прибыль на сделку 2% от суммы, но вы теряете 1% на покупке, и 1% на продаже, то какой смысл?

Рекомендация: смотрите, чтобы стратегия торговала суперликвидные бумаги, это раз. Смотрите, чтобы она не торговала слишком часто, внутри дня. Смотрите, чтобы не входила в сделку всей суммой сразу. В моем случае: все эти условия выполнены. Предлагаемые стратегии обычно торгуют фьючерсами на доллар и на юань — это самые ликвидные инструменты Мосбиржи. Сделки разбиваются на части.

Мои стратегии у брокера «Финам» на сервисе «Comon»

Если кому интересно, с чего юзер так называется.

Кто‑то пошутил «поставь на аватарку белого котика, а назовись каким‑нибудь злодеем, по контрасту». Сначала нашёлся белый котик. Подписчиков тогда ещё не было, можно было назваться хоть Бабой Ягой. Потом появились, название не спугнуло, и ладно.